آموزش رایگان اندیکاتور فیبوناچی در فارکس و ارز دیجیتال

صفر تا صد آموزش فیبوناچی در تحلیل تکنیکال بازار فارکس

مقدمه

نسبت های فیبوناچی را می توان یکی از ابزارهای مفید برای انجام تحلیل تکنیکال در آموزش فارکس دانست. نسبت های فیبوناچی کاربردهای فراوانی دارند. در این مقاله از معرفی و آموزش فیبوناچی، به بررسی نحوه شکل گیری و کاربردهای فیبوناچی در معاملات و تحلیل تکنیکال می پردازیم.

فیبوناچی کیست؟

لئوناردو بوناچی – که با نام لئوناردو فیبوناچی نیز شناخته میشود – ریاضیدان ایتالیایی قرن دوازدم میلادی بود. او به عنوان مستعدترین ریاضیدان جهان غرب در زمان خود، و یکی از برترین ریاضیدانان تاریخ شناخته میشود. با وجود اینکه فیبوناچی، خود سریای که اکنون با نام سری فیبوناچی شناخته میشود را ایجاد نکرد، اما قطعا این فیبوناچی بود که این پدیده را در کتاب Liber Abaci خود به جهان غرب معرفی نمود.

نحوه تشکیل اعداد دنبالهی فیبوناچی

همانطور که در تصاویر زیر میبینید اگر با اعداد دنباله فیبوناچی مربعهایی بسازیم، ملاحظه میکنید که مربعها چگونه بهطور منظم و مرتب کنار هم جای میگیرند؛ مثلا مربعهای یک و یک مربع دو را میسازند؛ مربعهای پنج و هشت مربع ۱۳ را ایجاد میکنند؛ مربعهای هشت و ۱۳ مربع ۲۱ را میسازند و به همین منوال ادامه مییابد.

سپس اگر بهاندازهی طول ضلع مربعها کمانهایی رسم شود، در نهایت یک مارپیچ بدست میآید که بهسرعت رشد میکند.

معمایی که باعث کشف فیبوناچی شد

برای درک بهتر مفهوم اعداد فیبوناچی به این مثال توجه کنید. فیبوناچی قصد داشت بررسی کند که اگر یک جفت خرگوش نر و ماده داشته باشید، میزان زادوولد آنها چطور خواهد بود.

تصور کنید خرگوشها همین حالا به دنیا آمدهاند و پس از یک ماه بالغ میشوند، دوران بارداری خرگوش ماده یک ماه است و هنگامیکه به این سن برسد باردار میشود. پسازآن یک خرگوش ماده و یک نر به دنیا میآیند و البته فرض میشود که خرگوشها هرگز نمیمیرند. بهاینترتیب پس از یک سال چه تعداد خرگوش ماده و چه تعداد نر خواهیم داشت؟

او Fn را برابر با تعداد جفتهای زاد و ولد شده در ماه nاُم در نظر گرفت. در نتیجه در ماه اول یک جفت، در ماه دوم یک جفت جدید و در ماه سوم هر یک از دو جفت اول یک جفت جدید زاد و ولد میکنند. به همین ترتیب هر جفت خود میتواند پس از یک ماه جفت دیگری را به دنیا آورد و الگوی تعداد جفتهای جدید مطابق سری اعداد فیبوناچی است

تصاعد فیبوناچی در تحلیل تکنیکال چیست؟

مشاهده میکنید، که هر عدد در این تصاعد، حاصل جمع دو عدد قبلی با یکدیگر است، و فرمول فیبوناچی را می توان به فرمول فوق خلاصه کرد.

دنباله فیبوناچی و نسبت طلایی

یک نسبت منحصر به فرد وجود دارد که میتوان از آن برای توصیف نسبت همه چیز از کوچکترین اجزای طبیعت مانند اتمها تا پیشرفتهترین الگوهای موجود در جهان مانند اجسام آسمانی بسیار بزرگ استفاده کرد. طبیعت برای حفظ تعادل به این نسبت ذاتی متکی است، اما بازارهای مالی نیز با این «نسبت طلایی» منطبق هستند. در این مطلب، برخی از ابزارهای تحلیل تکنیکال را بررسی میکنیم که برای بهرهگیری از این الگو ارائه شدهاند.

ریاضیدانان و دانشمندان قرنها از نسبت طلایی آگاهی داشتند. نسبت طلایی برگرفته از دنباله فیبوناچی است که به افتخار بنیانگذار ایتالیایی آن، «لئوناردو فیبوناچی» (Leonardo Fibonacci) نامگذاری شده است. در این دنباله، هر عدد برابر با جمع دو عدد قبلی است، یعنی دنباله ۱، ۱، ۲، ۳، ۵، ۸، ۱۳ و… است.

اما فارغ از این دنباله، آنچه اهمیت دارد این نکته مهم است که هرچه دنباله جلوتر میرود، خارج قسمت اعداد مجاور نسبت شگفتانگیزی دارند که تقریباً ۱٫۶۱۸ یا معکوس آن، ۰٫۶۱۸ است. این نسبت با نامهای مختلفی از قبیل نسبت طلایی، میانگین طلایی، فی (ϕϕ) و نسبت الهی شناخته میشود. اما، چرا این عدد تا مهم است؟ پاسخ این است که تقریباً همه چیز دارای خصوصیات ابعادی خاصی است که به نسبت ۱٫۶۱۸ پایبند است، بنابراین به نظر میرسد این عدد نقش اساسی در اجزای سازنده طبیعت داشته باشد.

احتمالاً جمله آخر به اندازهای سنگین است که آن را باور نمیکنید. مثال سادهای میزنیم. زنبورهای عسل را در نظر بگیرید. اگر تعداد زنبورهای ماده یک کندو را بر تعداد زنبورهای نر تقسیم کنیم، به عدد ۱٫۶۱۸ خواهیم رسید. یک مثال دیگر، گل آفتابگردان است که مارپیچهای خلاف جهتی از تخمه دارند که نسبت قطر هر دور مارپیچ مجاور آنها ۱٫۶۱۸ است. این نسبت را میتوان در روابط بین اجزای مختلف در سراسر طبیعت مشاهده کرد.

اما آیا نسبت طلایی در امور مالی نیز وجود دارد؟ در واقع، بازارهای مالی پایه ریاضیات کاملاً مشابهی با پدیدههای طبیعی دارند. در ادامه، چند روش استفاده از نسبت طلایی در تأمین مالی را بررسی خواهیم کرد و نمودارهایی را نیز برای اثبات آن نشان خواهیم داد.

کاربرد ابزار فیبوناچی در تحلیل تکنیکال

هنگامی که از ابزار فیبوناچی در تحلیل تکنیکال استفاده میشود، معمولاً نسبت طلایی با سه درصدِ ۳۸٫۲ درصد، ۵۰ درصد و ۶۱٫۸ درصد تفسیر میشود. با این حال، در صورت لزوم میتوان از ضرایب بیشتری نیز استفاده کرد؛ مانند ۲۳٫۶ درصد، ۱۶۱٫۸ درصد، ۴۲۳ درصد و غیره.

علاوه بر این، چهار روش وجود دارد که میتوان دنباله فیبوناچی را روی نمودارها اعمال کرد: اصلاحها، کمانها، پروانهها و مناطق زمانی. با وجود این، بسته به نمودار مورد استفاده، ممکن است همه این روشها قابل اعمال نباشند. خطوط ایجاد شده توسط این ابزار فیبوناچی تغییر روند در زمان نزدیک شدن قیمتها را نشان میدهند.

اغلب تحلیلگران معتقدند که در صورت استفاده صحیح از ابزار فیبوناچی خواهند توانست رفتار بازار را در ۷۰ درصد موارد با موفقیت پیشبینی کنند، به ویژه وقتی که در پی پیشبینی قیمت خاصی باشند. برخی دیگر نیز معتقدند که محاسبات مربوط به این ابزارها بسیار زیاد و زمانبر و استفاده از آنها دشوار است.

شاید بزرگترین عیب روش فیبوناچی پیچیدگی نتایج برای مطالعه و متعاقباً عدم توانایی بسیاری از معاملهگران در درک واقعی آنها باشد. به عبارت دیگر، معاملهگران نباید روی سطح فیبوناچی به عنوان سطح حمایت و مقاومت اجباری تکیه کنند. در واقع، آنها میتوانند سطوح حمایت روانی را مانند سایر روشهای تحلیل نمودار بررسی کنند.

بنابراین، سطوح فیبوناچی قابها و پنجرههایی هستند که تحلیلگران از آن زاویه نمودارها را بررسی میکنند. این قاب هیچ چیزی را پیشبینی نمیکند و تأثیری در معاملات ندارد، اما بر تصمیمات معاملاتی هزاران معاملهگر مؤثر است.

ابزار فیبوناچی روشهایی جادویی نیستند، بلکه تنها به بهبود عدم قطعیت تحلیلها کمک میکنند. بنابراین، نباید ابزار فیبوناچی را مبنایی برای تصمیمات معاملاتی در نظر گرفت. البته هنگامی که این ابزار توسط تعداد زیادی از تحلیلگران استفاده میشود، خود فیبوناچی میتواند یک عامل بسیار مهم در تأثیرگذاری بر بازار باشد. اغلب اوقات، فیبوناچی به دلیل اثر متوالی ناشی از تعدد معاملهگران موجب ایجاد سطوح حمایت و مقاومت مصنوعی میشود.

اصلاح فیبوناچی

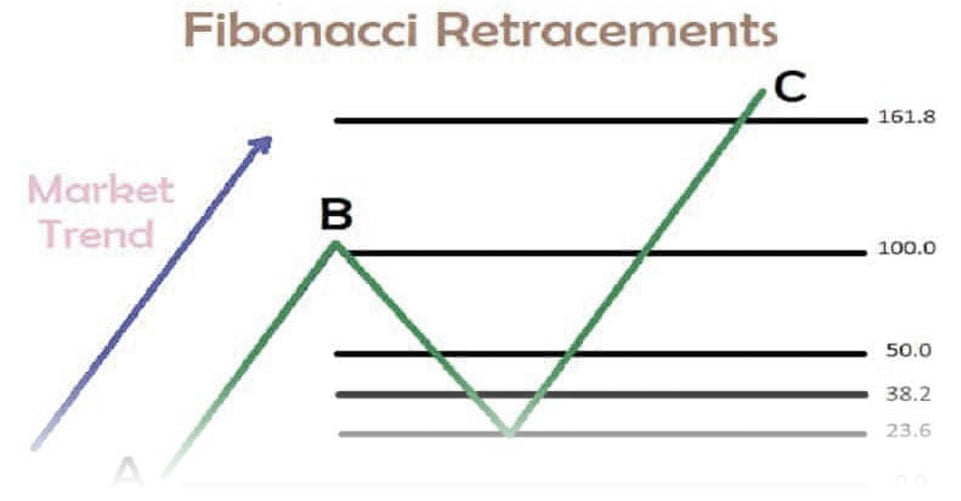

سطوح اصلاح فیبوناچی (Fibonacci Retracement) مجموعه خطوط افقی هستند که نشان میدهند در چه موقعیتی حمایت و مقاومت رخ میدهد. این سطوح بر اساس اعداد فیبوناچی رسم میشوند. بدین صورت که هر سطح با یک درصد مشخص میشود. این درصدها نسبت به یک قیمت اولیه مشخص میشوند. سطوح فیبوناچی اصلاحی ۲۳٫۶ درصد، ۳۸٫۲ درصد، ۶۱٫۸ درصد و ۷۸٫۶ درصد هستند. البته از ۵۰ درصد نیز استفاده میشود که به طور رسمی نسبت فیبوناچی نیست.

این سطوح اصلاح نسبت به نقاط سقف و کف نمودار محاسبه میشود. بدین منظور، پنج خط ترسیم میشود: خط اول در ۱۰۰ درصد (بالاترین نقطه نمودار)، خط دوم در ۶۱٫۸ درصد، خط سوم در ۵۰ درصد، خط چهارم در ۳۸٫۲ درصد و و خط آخر در ۰ درصد (پایینترین نقطه نمودار). طبق این تحلیل، پس از یک حرکت قیمتی قابل توجه بالا به پایین یا برعکس، سطح حمایت و مقاومت جدید اغلب در این خطوط واقع شده یا در نزدیکی آنها قرار دارد.

کمان فیبوناچی

کمانهای فیبوناچی (Fibonacci Arc) نقاط حمایت و مقاومت بالقوه را نشان میدهند. کمانها هم به قیمت و هم زمان بستگی دارند، به طوری که هرچه کمانها عریضتر شوند، خط پایه طولانیتر میشود و هرچه کمان نازک شود، خط پایه کوتاهتر است. کمانهای فیبوناچی به طور معمول برای اتصال دو نقطه قابل توجه قیمتی، مانند نوسان استفاده میشود.

یافتن سقف و کف نمودار، اولین قدم برای تشکیل کمانهای فیبوناچی است. در ادامه، با یک حرکت پرگاری، سه خط منحنی با فاصله ۳۸٫۲ درصد، ۵۰ درصد و ۶۱٫۸ درصد از نقطه مورد نظر ترسیم میشوند. این خطوط سطح حمایت و مقاومت و همچنین محدوده معاملات را پیشبینی میکنند. البته سطوح دیگری را نیز میتوان رسم کرد.

بسیاری از نرمافزارهای رسم نمودار، سه سطح ۳۸٫۲ درصد، ۵۰ درصد و ۶۱٫۸ درصد را به صورت پیشفرض دارند. کمانهای

فیبوناچی نیمدایرههایی هستند که در صورت تمایل میتوان آنها را با دایرههای کامل نیز نشان داد.

بادبزن فیبوناچی

بادبزن فیبوناچی (Fibonacci Fan) مجموعهای از خطوط روندها است که با استفاده از سطوح اصلاح فیبوناچی رسم میشود. برای رسم این خطوط، تحلیلگر یک روند صعودی را ترسیم میکند که معمولاً قیمتهای پایین و بالای سهم را در یک دوره زمانی مشخص پوشش میدهد.

برای رسیدن به سطوح اصلاح، تحلیلگر اختلاف قیمت را در قیمت کف و سقف با نسبتهای تعیین شده توسط سری فیبوناچی (معمولاً ۲۳٫۶ درصد، ۳۸٫۲ درصد، ۵۰ درصد و ۶۱٫۸ درصد) تقسیم میکند. خطوطی که با اتصال نقطه شروع خط روند پایه و هر سطح اصلاح شده ایجاد میشوند، بادبزن فیبوناچی را تشکیل میدهند.

تحلیلگران از خطوط بادبزن فیبوناچی برای پیشبینی نقاط اصلی مقاومت یا حمایتی استفاده میکنند که انتظار می رود روند قیمتها معکوس شود. هنگامی که یک معاملهگر الگوها را در نمودار مشخص کرد، میتواند از این الگوهای برای پیشبینی حرکت آینده قیمت و سطح حمایت و مقاومت در آینده استفاده کند. تحلیلگران از پیشبینیها برای زمان انجام معاملات خود استفاده میکنند.

نواحی زمانی فیبوناچی

نواحی زمانی فیبوناچی خطوطی عمودی هستند که مناطق بالقوهای را نشان میدهند که در آنها نوسان زیاد، کم یا معکوس رخ میدهد. نواحی زمانی فیبوناچی یک شاخص تکنیکال مبتنی بر زمان است. شاخص معمولاً با نوسان زیاد یا پایین نوسان در نمودار شروع می شود.

نواحی زمانی فیبوناچی نسبت به زمان اولیه انتخاب میشوند. فرض کنید تاریخ شروع اول اردیبهشت انتخاب شده باشد، این تاریخ را (۰) قرار میدهیم. اولین خط عمودی نواحی زمانی فیبوناچی در روز معاملاتی بعدی (۱) ظاهر میشود، خط بعدی دو روز بعد (۲)، سپس سه روز بعد (۳)، سپس پنج روز بعد (۵)، سپس هشت روز بعد (۸) و… .

شناسایی نقطه شروع مناسب یک عامل مهم در استفاده از نواحی زمانی فیبوناچی است. تاریخ یا دوره انتخاب شده نسبتاً مهم است و باید یک نقطه سقف یا کف را نشان دهد.

- ریتریسمنت زمانی داخلی ret

در تحلیل قیمتی هرگاه قصد داشتیم اصلاح قیمتی را بررسی کنیم از فیبوناچی ریتریسمنت استفاده میکردیم برای تحلیل زمان نیز از ریتریسمنت زمانی استفاده میکنیم. بدین منظور اگر مثلاً در تصویر زیر بخواهیم بدانیم در چه درصدی از زمان BC توانسته است AB را اصلاح کند بر روی فیبوناچی زمانی دونقطهای (ریتریسمنت) کلیک کرده و دونقطه A و B را انتخاب میکنیم

این ریتریسمنت برای نسبتهای زیر صد کاربرد دارد مثلاً در تصویر زیر که شاخص کل بورس ایران را نشان میدهد اگر در موج ۱ ریتریس زمانی رسم کنیم، میبینیم که در ۰٫۶۱۸ فیبوناچی زمانی هنوز نتوانسته است ۰٫۳۸۲ قیمت سهم را اصلاح کند؛ بنابراین مشخص است در آن دوره قدرت فروش بسیار کمتر از خرید بوده است و همانطور که مشاهده میکنید بعدازآن موج ۳ بزرگ خودنمایی کرده است.

- ریتریسمنت زمانی خارجیExtention

برای استفاده از این ابزار نیز از همان فیبوناچی دونقطهای استفاده میکنیم (سقف-کف یا کف-سقف) با این تفاوت که نسبتهای زمانی ۱۰۰ و ۱۶۱٫۸ درصد برای ما مهم هستند. همچنین این ابزار وقتی بهعنوان EXT کاربرد پیدا میکند که بازار کف یا سقف جدیدی تشکیل دهد. مثلاً در تصویر زیر میبینید که اکتنشن زمانی AB به چه زیبایی در زمانهای ۱۰۰-۱۶۱٫۸ و ۲۶۱٫۸ درصد به ترتیب سقف، کف و سقف تشکیل داده است.

- نسبتهای زمانی (TCR:time cycle ratio)

این ابزار هم مانند دو فیبوناچی ریتریسمنت و اکستنشن است یعنی از دونقطه برای رسم استفاده میشود با این تفاوت که از دو کف یا دو سقف برای پیدا کردن نقطه اکسترمم بعدی استفاده میکنند. برای مثال از دو سقف برای به دست آوردن زمان کفها و سقفهای بعدی استفادهشده است.

پروجکشن زمانی ATP

این ابزار مانند ابزار پروجکشن قیمتی میباشد. از سه پیوت (کف-سقف-کف) یا (سقف-کف-سقف) برای به دست آوردن زمان ماژور بعدی استفاده میکنیم. یکی از کاربردهای مهم این ابزار مشخص کردن زمان پایان الگوهای هارمونیک میباشد. مثلاً در تصویر زیر با استفاده از ابزار پروجکشن زمانی در نقاط A-B-C کف بعدی دقیقاً در زمان ۱۰۰ پروجکشن اتفاق افتاده است و همچنین در ۱۶۱٫۸ و ۲۶۱٫۸ درصد نمودار واکنشهای جالبی را داشته است.

چگونه سطوح اصلاحی[۱] و گسترش[۲] فیبوناچی از طریق تصاعد فوق قابل محاسبه است؟

- ۶۱٫۸% = تقسیم هر جملۀ تصاعد بر جملۀ بعد (پس از جملۀ سیزدهم).

به طور مثال : (حدوداً) ۳۴/۵۵ = ۰٫۶۱۸

- ۱۶۱٫۸%= تقسیم هر جملۀ تصادعد با جملۀ پیش از آن.

به طور مثال: ۸۹/۵۵ = ۱٫۶۱۸٫ که به آن «نسبت طلایی» گفته میشود.

- ۳۸٫۲%= تقسیم هر جمله بر دومین جملۀ پس از آن

به عنوان مثال: ۵۵/۱۴۴ = ۰٫۳۸۲)

- ۲۳٫۶%= تقسیم هر جمله بر سومین جملۀ پس از آن

به طور مثال: (حدوداً) ۳۴/۱۴۴ = ۰٫۲۳۶

- نسبتهای ۰%، ۵۰%، ۱۰۰% و ۲۰۰% اعداد فیبوناچی نیستند، اما با این حال توسط برخی معاملهگران استفاده میشوند.

مهمترین سطوح فیبوناچی در تحلیل تکنیکال

- ۱۶۱٫۸%

- ۶۱٫۸%

- ۳۸٫۲%

علت محبوبیت تحلیل فیبوناچی در معاملات چیست؟

- سطوح فیبوناچی اعداد هندسی هستند، بنابراین سطوح گسترش (extension) و اصلاحی (retracement) پس از رسم چشمنواز به نظر میرسند.

- سطوح فیبوناچی نقاط مرجع ملموسی را فراهم میکنند، بنابراین در صورت استفادۀ درست، از انتزاعی شدن موضوع جلوگیری میکنند.

- سطوح گسترش و اصلاحی فیبوناچی سطوح نامرئی حمایت و مقاومت محسوب میشوند.

تفاوت بین سطوح گسترش (extension) و اصلاحی (retracement) فیبوناچی چیست؟

سطوح اصلاحی فیبوناچی، نمایانگر سطوح کمتر از ۱۰۰% یک موج قیمتی هستند، در حالی که سطوح گسترش، سطوح بالاتر از ۱۰۰ درصد را نیز به نمایش میگذارند. سطوح فیبوناچی به عنوان سطوح حمایتی و مقاومتی مورد استفاده قرار میگیرند، از این سطوح به عنوان ابزاری برای مشخص کردن هدف قیمتی نیز می توان استفاده کرد.

امیدواریم این مقاله کامل و جامع مطالب مفیدی در زمینه فیبوناچی و اهمیت آن در بازارهای مالی در اختیار شما قرار داده باشد.استفاده از هر ابزاری در مارکت نیازمند شناخت و تسلط روی پرایس اکشن است.برای دریافت اطلاعات کاربردی در زمینه پرایس اکشن توصیه می کنیم مقاله ” پرایس اکشن و ساختار بازار فارکس “را مطالعه نمایید.

آموزش فیبوناچی در فارکس ، چگونه بهترین ورود و خروج را داشته باشیم

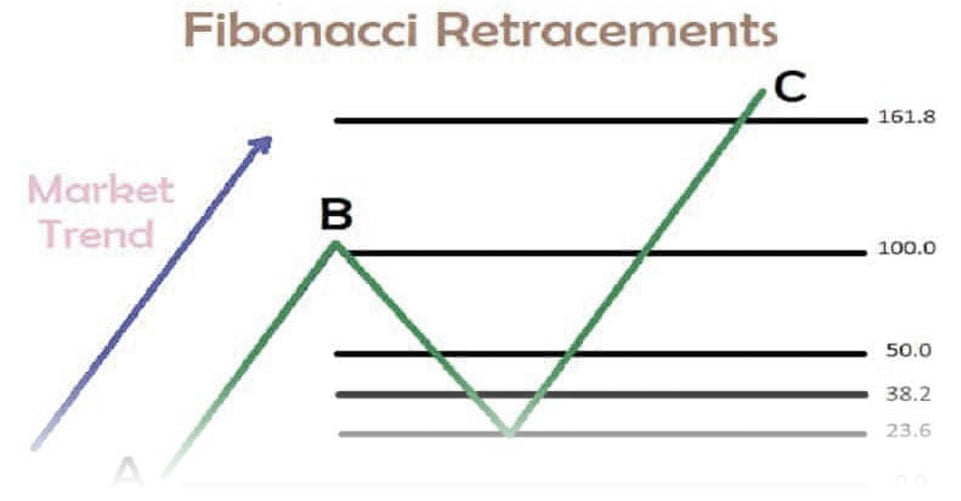

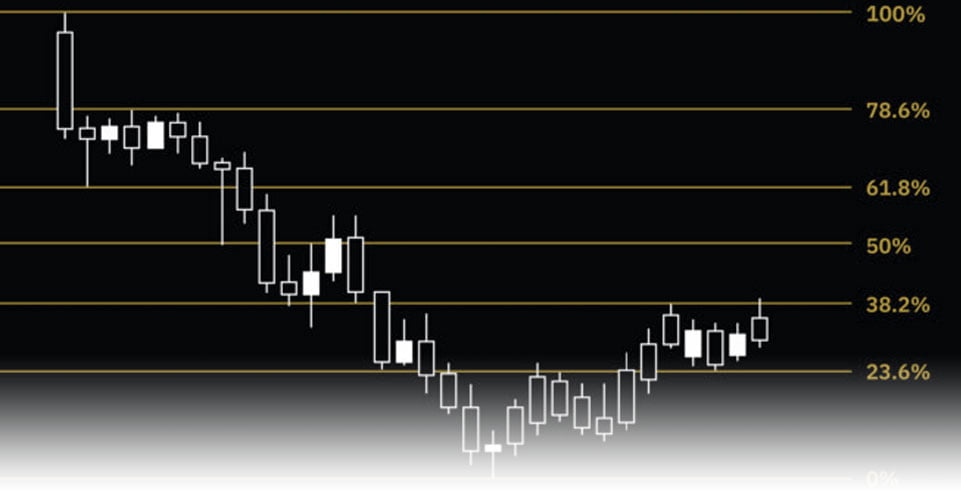

در این مقاله سعی می کنیم با بهره بردن از مقاله آموزش اندیکاتور فیبوناچی دلتا اف ایکس و ذکر چند مثال به ادامه آموزش فیبوناچی در فارکس بپردازیم. می توانید در پایین صفحه به لیست جلسات گذشته دسترسی پیدا کنید. شکل زیر بصورت شماتیک طرز استفاده ی آنها را بار دیگر توضیح می دهد.

مرور جلسات گذشته

فرض کنید تا نقطه D کاملا اتفاق افتاده است. در مرحله اول روند را مشخص می کنیم. خط روند و خط کانال را می کشید. همانطور که میبینید نقطه C اصلاح نقاط A و B هست.

برای پیدا کردن پایان روند اصلاح یعنی نقطه E از C به D فیبوناچی ریتریسمنت میزنیم و روی سطوح 61 و 78 درصد با مشاهده اولین الگوی کندل استیکی وارد معامله فروش می شویم. تجربه شخصی من می گوید در این تکنیک نیازی به چک کردن، همگرایی یا واگرایی (Divergence) نیست.

به فرض اینکه قیمت نزول کرده و در سود هستیم. برای پیدا کردن پایان روند و اینکه کجا از معامله خارج شوید و همینطور وارد معامله خرید شوید ، باید نقطه F را پیدا کنیم.

برای اینکار ، از آخرین موج اصلاحی یعنی نقطه D به E فیبوناچی میزنیم ، سطوح اکستنشن 127 و 161 می توانند F را به ما نشان دهند. به علاوه از C به D و E فیبوناچی پروجکشن می زنیم. لولهایی که از این دو فیبوناچی نزدیک هم افتاده اند ، خیلی مهم هستند و با مشاهده اولین الگوی کندل استیکی می توانیم وارد معامله خرید شویم.

چند مثال برای آموزش فیبوناچی

در آغاز مثالی بزنیم از جفت ارز پوند دلار برای آموزش فیبوناچی در تایم فریم یک ساعته. همونطور که میبینید یک روند صعودی تشکیل شده است. اول خط روند را از A به C میکشیم. با توجه به نقطه ی B و D کانال قیمتی را مشخص می کنیم.

نقطه C اصلاح نقاط A و B هست. نقطه D هم قله بعدی آن. اگر از C به D فیبوناچی بزنیم سطح 50% موقعیت خوبی برای ورود به معامله خرید بوده است (یعنی E). هم به خاطر الگوی کندلها و هم نزدیک خط روند صعودی است.

نکته : اگر هنوز نقطه C تشکیل نشده ، نمی توانیم آن را پیدا کنیم. چون هنوز روند اصلی (صعودی) کاملا تشکیل نشده است.

ابزار اکستنشن و پروجکشن

در جلسه قبل گفته شد که برای تشخیص پایان روند اصلی ، ابزارهای فیبوناچی اکستنشن و پروجکشن به کار میبریم. البته برای کم کردن خطا همگرایی یا واگرایی (Divergence) و الگوهای کندل استیک را هم در نظر میگیریم.

مثلا در مثال بالا ، حاصل پروجکشن نقاط A و B و C و اکستنشن نقاط B و C ، لولهای 161 و 100 نزدیک هم افتاده اند و نقطه D را برای ما مشخص می کردند.

دوباره در شکل بالا برای پیدا کردن نقطه شروع اصلاح F از ابزارهای اکستنشن و پروجکشن استفاده کردیم.

همانطور که میبینید ترکیب فیبوناچی و کانال قیمتی ، ابزار قدرتمندی را برای تحلیل تکنیکال به شما میدهد.

مثال دیگر از جفت ارز دلار آمریکا / دلار استرالیا برای آموزش فیبوناچی و کانال قیمتی ، طبق استراتژی خودمان:

- شناسایی روند

- رسم خط روند و خط کانال

- ابزار فیبوناچی

- الگوی کندل استیک

اگر در گذشته نگاه کنید ، برخورد قیمت با خط روند و همینطور ریترسمنت 61% ، نقطه E (پایان اصلاح) را به ما نشان داده است.

پروجکشن نقاط A و B و C و اکستنشن نقاط B و C ، لولهای 100 و 127 را به ما داده که نقطه D (شروع اصلاح) را به ما نشان می دهند.